2月19日,大笨象匯控(00005)公布了備受關注的2018全年業績摘要,為港股新一輪業績期揭開序幕。然而,投資者似乎對此表示失望。歷史總是驚人相似,和2017年一樣,2018年的匯控業績數據看上去亮眼,但仍不及市場預期。

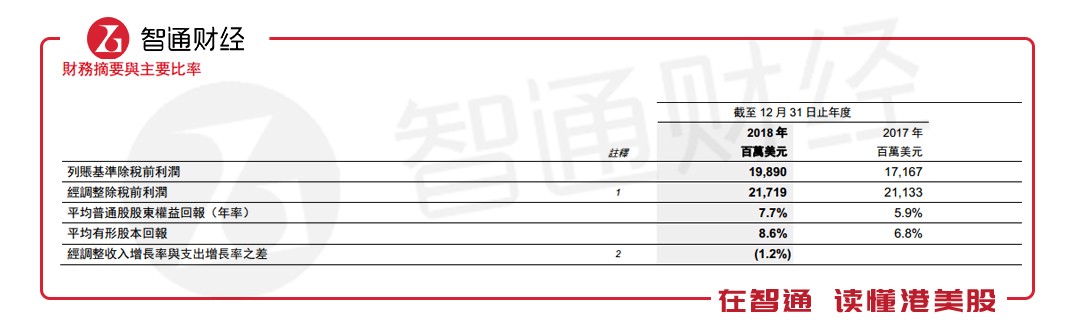

2018年,匯豐控股實現列賬基準除稅前利潤199億美元,較2017年增加16%。據此前市場預期,匯控列帳稅前盈利209.26億美元(約1,632.22億港元),同比21.89%增速。令原先市場高漲的看好情緒急轉直下。

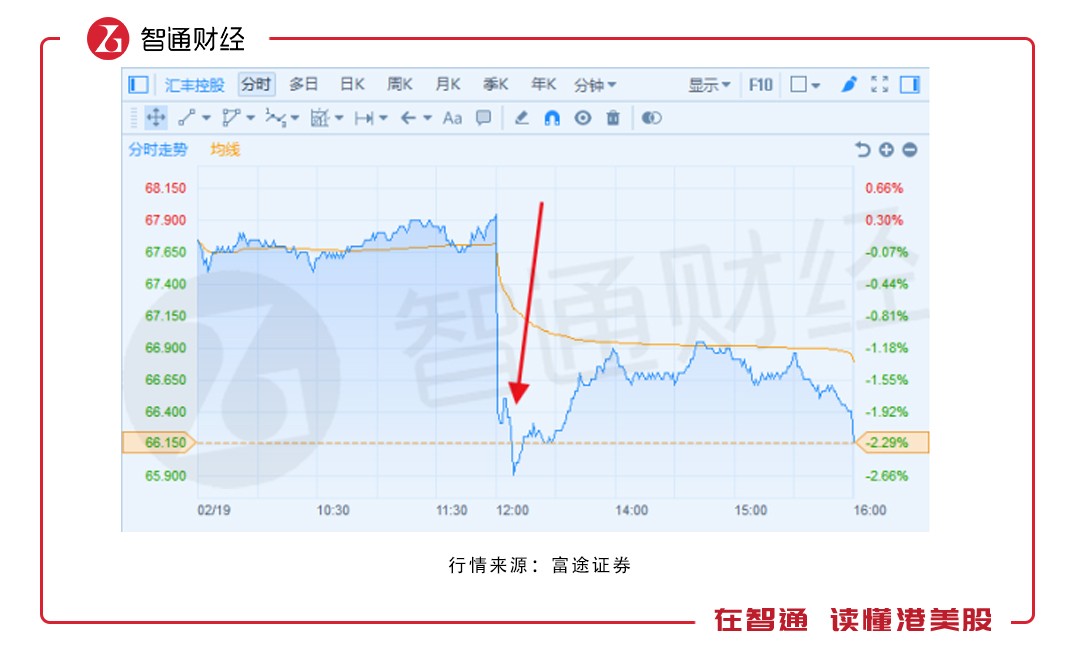

自午間業績公布后,匯控股價出現斷崖式下跌,雖隨后有所回升,但整體依舊無力回天,最終以66.15港元收尾,跌幅2.29%。

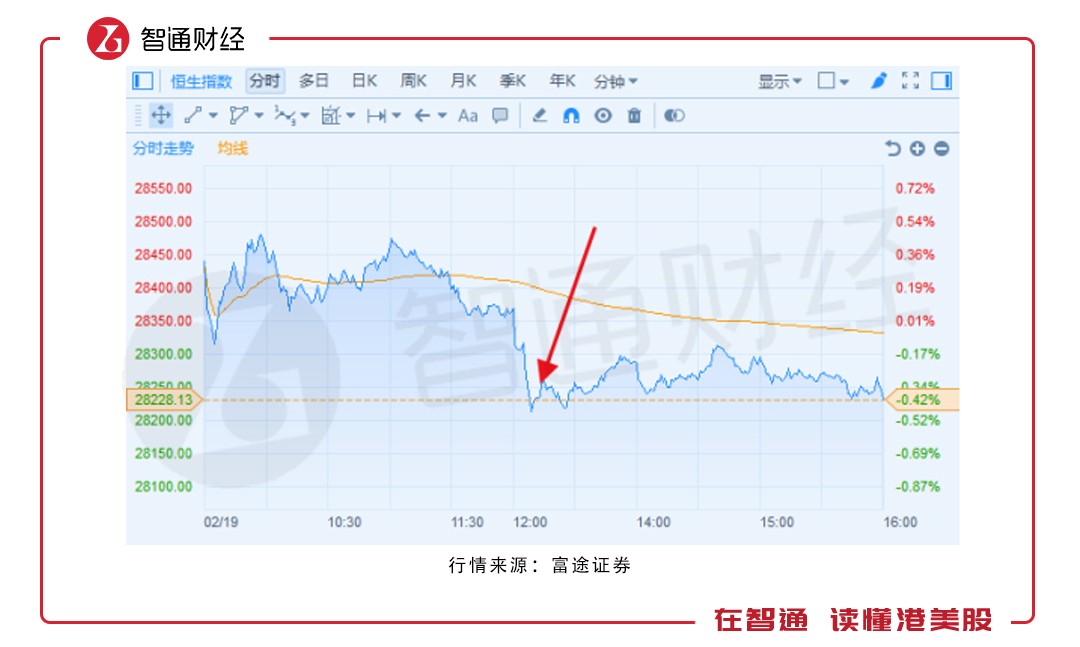

此外,原先高開的恒生指數也為這只“大笨象”所撼動,早盤高開之后在高位震蕩,于午后開始調轉方向,維持低位整理,最終收跌0.42%,報28228.13點。2018年匯控業績的威力究竟為何如此之大,智通財經APP對此進行剖析如下:

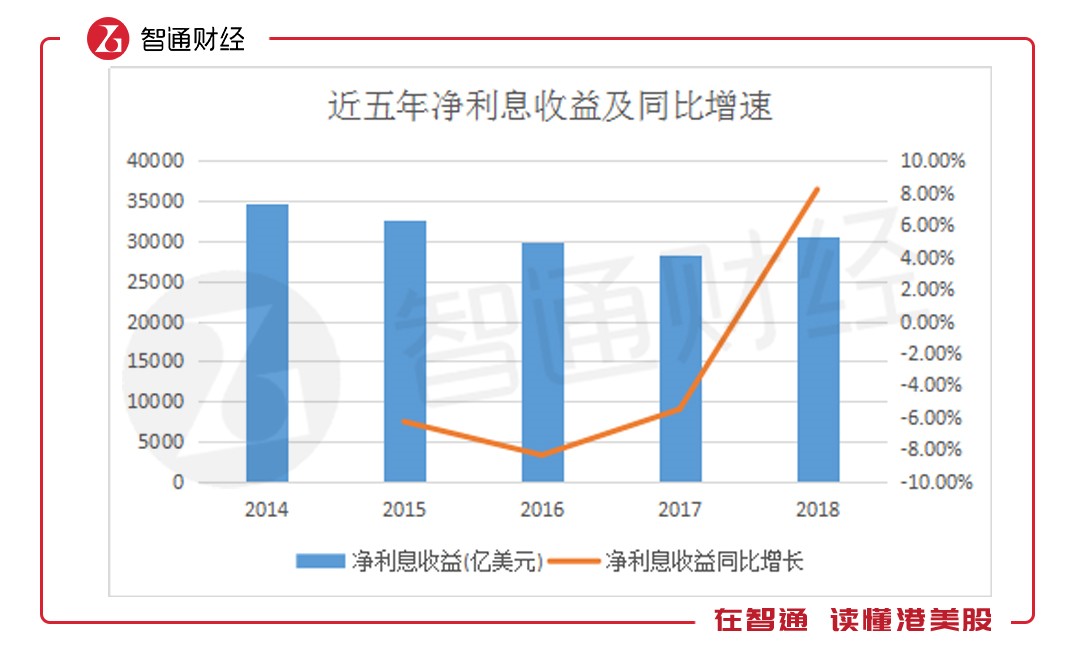

凈利息收益為大同比增8.21%

據財報顯示,2018年匯豐控股的列賬基準收入為538億美元,增長5%。主要由于息差擴大和結余上升所致。收入主要來自亞洲,但有關增幅被企業中心的收入下降部分抵銷。

列賬基準除稅前利潤為199億美元,較2017年增加16%。經調整除稅前利潤為217億美元,同比增長3%。

此外,列賬基準營業支出為347億美元,減少1%,主要由于支出增長(包括為推動業務增長和提升電子銀行服務而作出的投資)被重大項目的有利變動凈額(主要由于2017年的達標支出不再現)抵銷有余。

然而,2018年經調整收入增長率較支出增長率少1.2個百分點,主要受2018年第四季度市況整體疲弱,導致經調整收入回落(較2018年三季度下跌8%)所拖累。

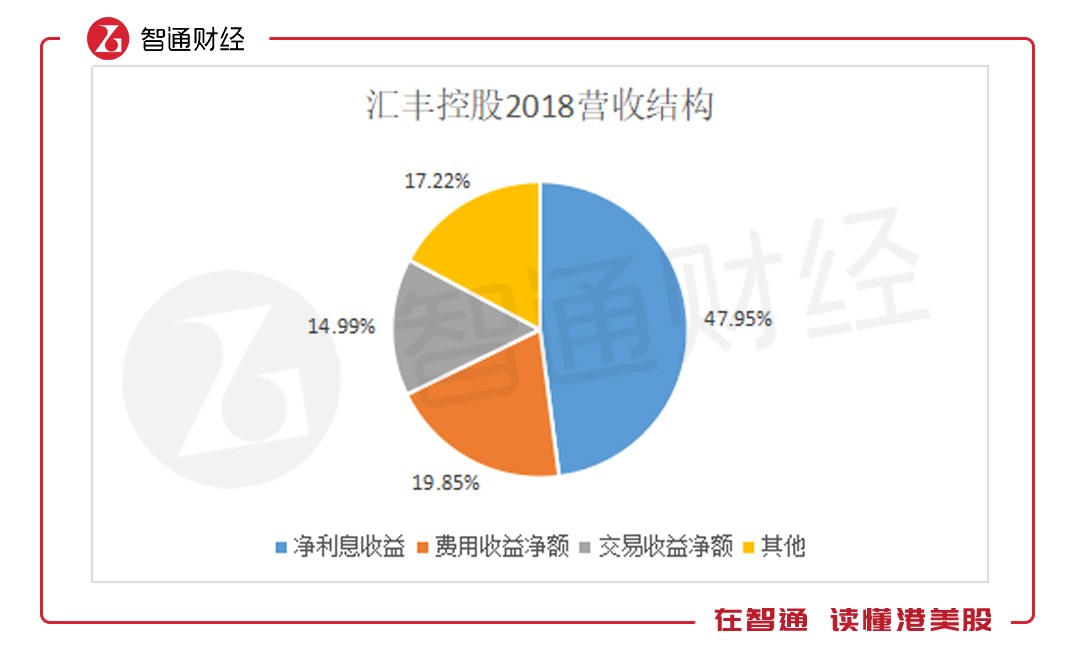

智通財經APP觀察到,匯豐控股雖作為混業經營銀行,但就營收結構來看,凈利息收益率仍為其最主要業務,占比高達47.95%,較2017年增長逾3個百分點。其余三項營收占比則較上一財年更加均勻。

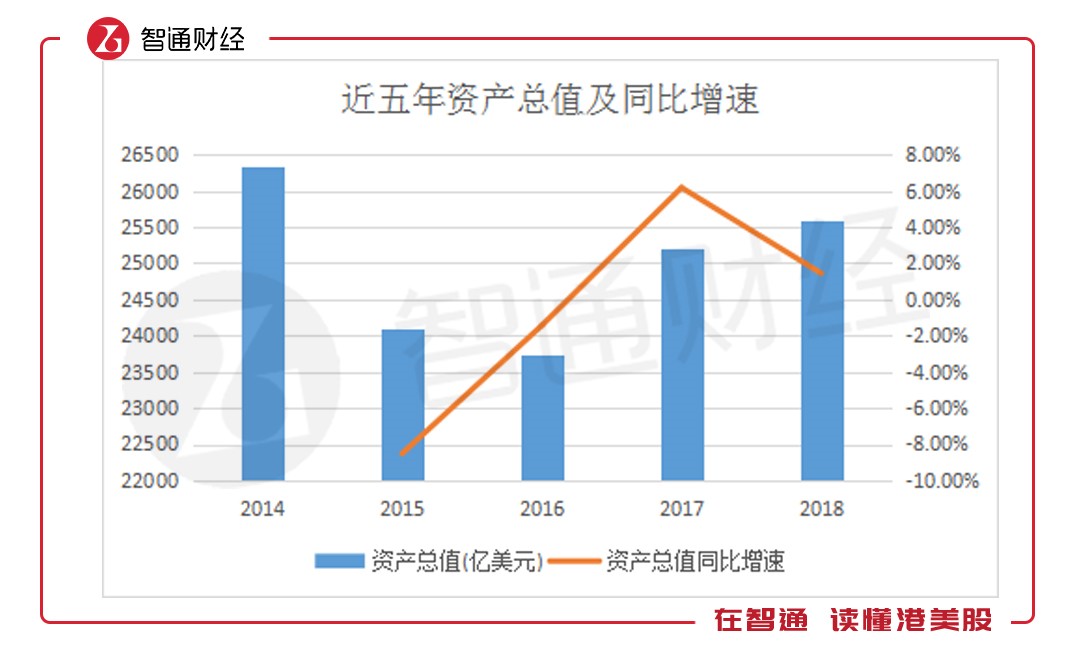

2018年,匯豐控股資產總值規模達26341.39億美元,較2017年同比增長1.44%,增速有所放緩。追溯歷史,匯豐控股總資產規模下降開始于2012年,自2015年起降幅縮小,并重新擴表。至2017年達到大幅正增長,而于去年增速放緩。

風險加權資產方面表現與總資產類似,于2017年大幅增長,至去年有所回落。據智通財經APP了解,2018年,匯豐控股風險加權資產達8653.18億美元,同比下降0.69%。

2018年,匯豐控股凈利息收益方面實現了大幅度增長,共實現304.89億凈利息收益,較去年同期增長8.21%,并高于2016年凈利息收益。而在此前2015-2017年間,匯豐控股凈利息收益均為負增長。

三大業務依然三足鼎立

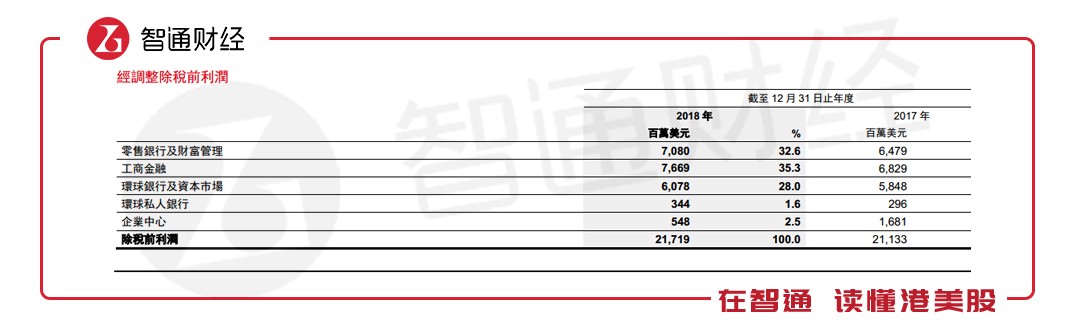

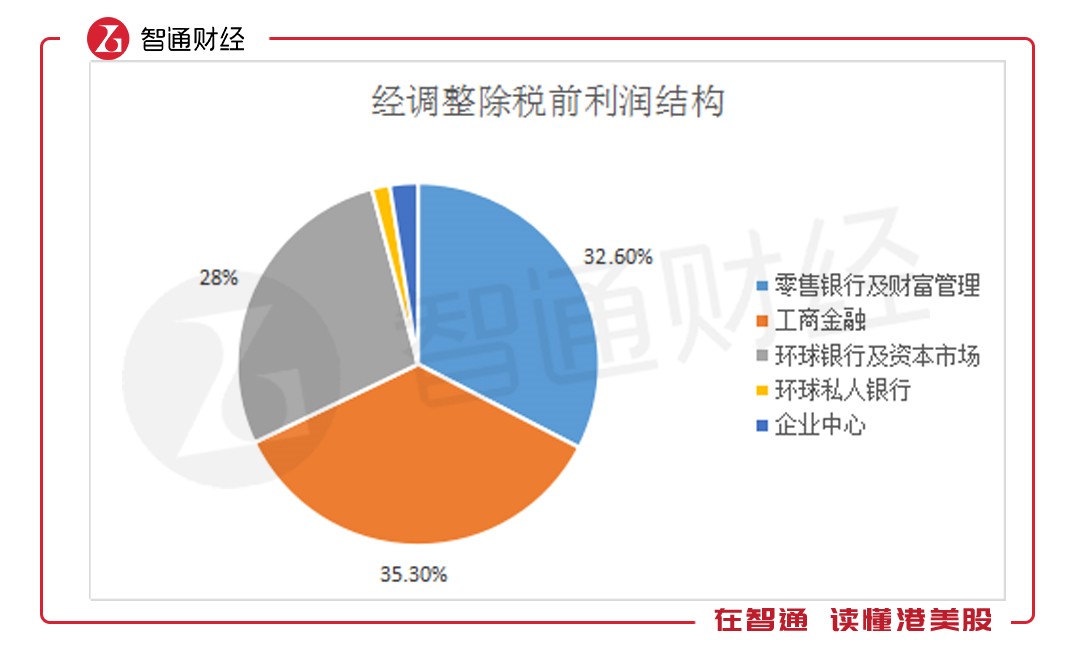

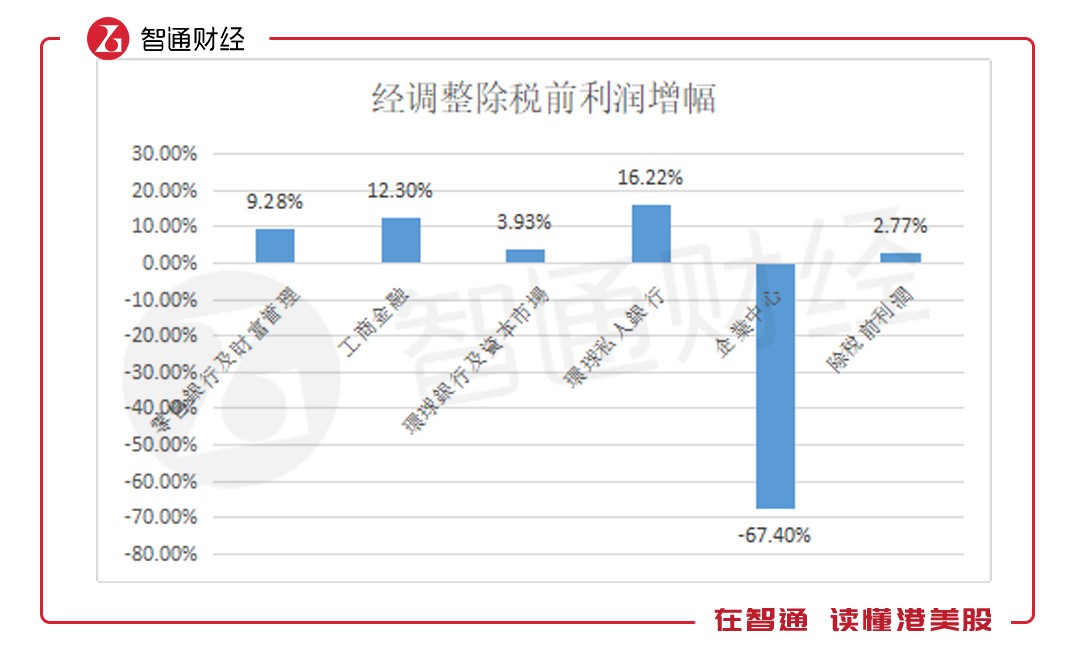

剖開業績來看,2018年匯控四大環球業務的經調整收入全面增加。整體而言,依然形成零售銀行及財富管理業務、工商金融業務、及環球銀行及資本市場三足鼎立的布局。

其中,由于利率上升、客戶增加以及英國和香港按揭業務實現逾200億美元增幅,帶動零售銀行及財富管理業務出現9.28%幅度的增長。然而,受四季度市場波動影響,財富管理業務經調整收入較前三季度有輕微下降。

工商金融業務作為匯控最主要業務,為匯豐控股貢獻了最多的利潤收入,經調整除稅前利潤達35.3%。其中,該業務旗下環球資金管理業務表現出色,帶動經調整收入錄得雙位數增長。信貸及貸款業務方面,競爭加劇令收益率受壓,但結欠上升推動經調整收入增加。

除此之外,由于交易銀行業務經調整收入的增幅,超過了利率及信貸交易業務和股票業務市場相關收入減幅,環球銀行及資本市場整體業務經調整收入也實現了逆勢上升。存款的經調整收入及利率上升也推動了環球私人銀行業務的雙位數增長。

相比之下,企業中心業務則成為匯控唯一一項拖后腿的業務,同比下降67.4%。從2017年該項業務表現來看,企業中心業務一直為匯控近兩年的短板,2017年該項業務同比下降17.4%。慶幸的是,該項業務占總利潤比重僅為2.5%,因此對整體業務影響不大。

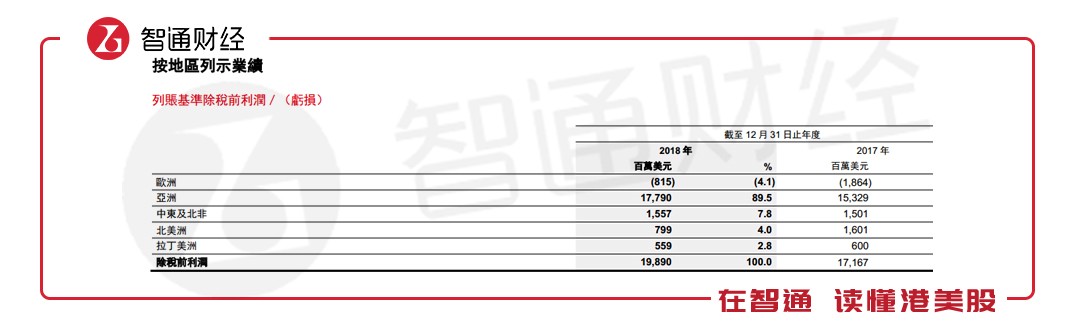

從地區來看,以亞洲地區為重心的策略持續發力,2018年亞洲市場依舊為盈利貢獻最大的地區,為集團帶來89.5%的列賬基準除稅前利潤,較去年增長0.2個百分點。歐洲市場虧損也較大幅度縮減。然而,在匯控去年于北美地區突飛猛進后,2018年又有所回落。

除此之外,匯豐控股2018年平均有形股本回報率由6.8%升至8.6%,升幅為1.8個百分點。

列賬基準客戶貸款增加320億美元。若不計及貨幣換算差額的影響,貸款較2018年1月1日增加660億美元,增幅為7%。

派息方面,匯控2018年維持每股普通股派息0.51美元;全年派息總額達到102億美元;集團有信心維持現時的派息水平。此外,母公司普通股股東應占利潤同比增長30.2%至126.08億美元。每股基本盈利0.63美元,較2017年的0.48美元增加31.3%。

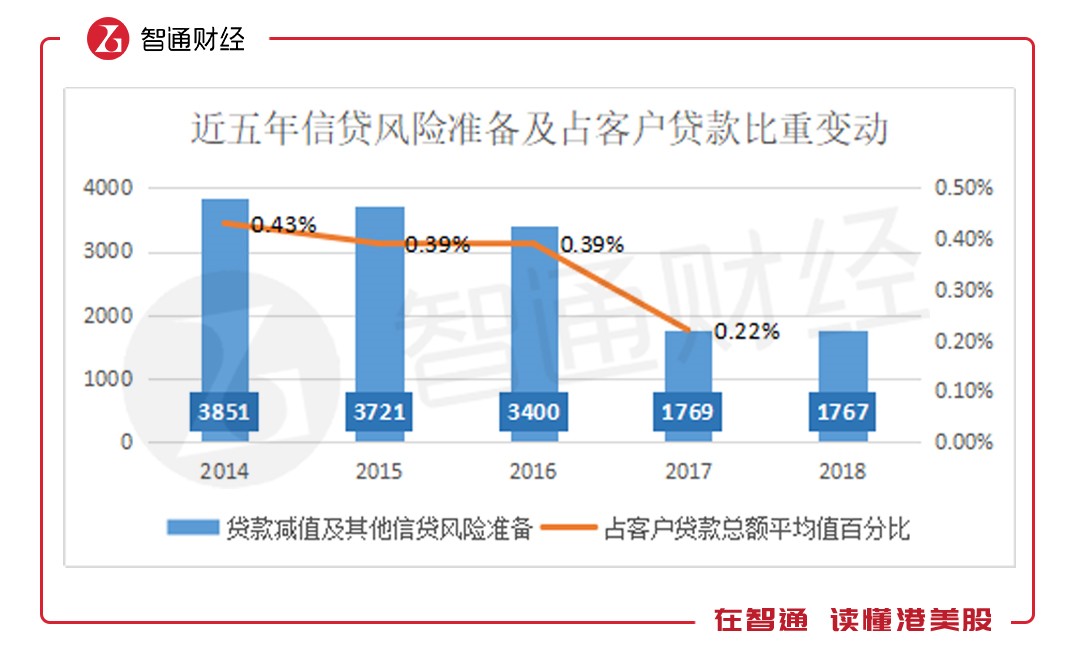

預期信貸損失略高于2017年的貸款減值準備,反映英國經濟前景未見明朗,同時下行風險增加。2018年,匯豐控股貸款減值及其他信貸風險準備基本維持與去年相當水平。

已由外資變中資?

智通財經APP查閱大行持股變動數據發現,截至2018年11月,中國平安通過旗下公司增持匯豐控股股份已達7.01%,現已超越原第一大股東貝萊德(BlackRock)。就港交所披露數據來看,中國平安已成為匯豐控股第一大股東,若數據無誤,匯豐控股現便已成為中字頭企業。

回購方面,為對沖業績下滑對股價的影響,匯控也常常依靠派息和回購贏得投資者的青睞,以維持股價穩定。據摩根士丹利和里昂證券預計,匯豐控股股票回購規模將為20億美元,與2018年持平。高盛則相對保守,預計匯控將需保存資本,回購規模降至15億美元。

值得注意的是,匯豐控股2018年普通股權一級比率為14.0%,較2017年下降3.45個百分點,但仍繼續維持在業內最高的水平。在資本相對充裕下,匯控未來繼續回購和增加派息的可能性依然較大。

往年,香港流行的“圣誕鐘,買匯豐”依舊環繞于耳。如今,業績增速連年下滑的匯豐控股,能否將這個傳說延續下去,還要看管理層未來如何繼續披荊斬棘。(林宥辰)