據悉,近日包括仍在排隊待批的科創板基金、存量的開放式權益基金、戰略配售基金,至少有2100億元的資金預留給科創板。

科創板即將正式開閘,該如何對港股科創概念威勝控股(03393)進行估值呢?

威勝控股為港股主要8家科創板概念股之一,市場關注度較低,與金山軟件、信利國際、天能動力、以及微創醫療一樣,威勝控股也是選擇分拆上市。

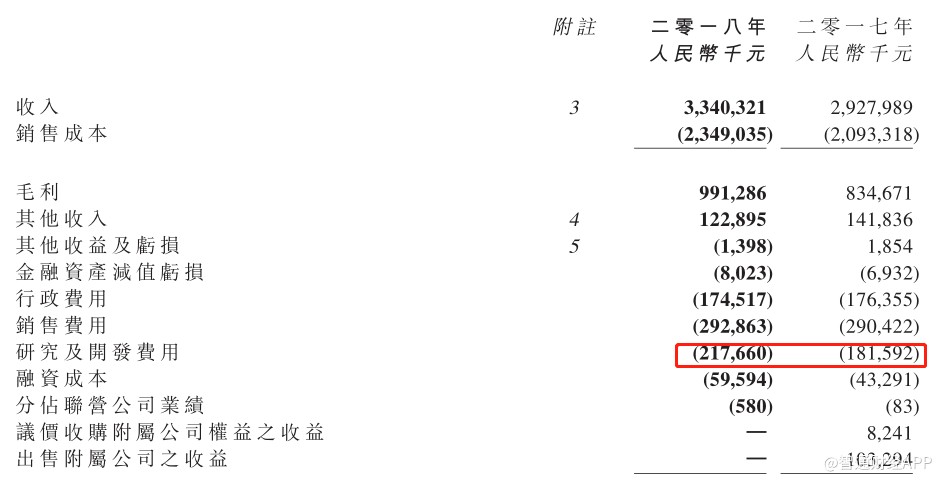

從2018年的財報來看,威勝控股2018年全年實現營業收入33.4億元人民幣(單位下同),同比增長14%;凈利潤2.71億元,同比下降10%,可見業績沒有驚喜,甚至是不及市場預期,但是該公司在年報中就明確披露擬將威勝信息分拆在科創板上市,分拆完成后,威勝信息將繼續為威勝控股附屬公司,而其業績仍將于集團財務報表內綜合入賬。

可見,沖刺科創板將成為公司估值提升的最大催化劑。智通財經APP了解到,早在2017年1月份,威勝信息就開始股份制改造,欲分拆回A上市。

但是港股上市公司拆分資產回A成功者可謂鳳毛麟角,從嚴監管的原因之一是防止相關方通過不同市場之間的估值落差進行制度套利。幸運的是,科創板的設立讓這家湖南的明星民營企業威勝信息有了再次回A股的機會。截至2019年4月17日,威勝信息已通過上交所問詢。

近日,有業內人士表示,交易所研究部門已經關注到科創板一級市場估值虛高的問題。那么,對于早已實現盈利的威勝信息,其成功登陸科創板,對其控股公司威勝控股估值能有多大影響呢?

持續高企的應收賬款影響股價表現

威勝控股主要從事智能計量解決方案業務,通過三個業務部門運營:智能電表部(電AMI)、智能計量解決方案部(通訊及流體AMI)、智能配用電系統及解決方案部(ADO)。

而擬分拆的威勝信息技術主要從事兩項業務:數據采集終端和水、氣和熱量表。截至2018年報公告日期,威勝控股擁有威勝信息技術65%股權。

在2018年國家電網采購量下降的情況下,威勝控股雖然實現了營收增長,但是凈利潤同比下降10%,其中電力AMI業務收入由2018年的15.91億元增加9%至2018年的17.349億元,來自通訊和流體 AMI的收入在2018年增加23%至9.299億元,ADO業務同比增加16%至6.755億元。可見,威勝信息的業務增長明顯快于其他業務。

智通財注意到,其凈利潤出現負增長,一來受到國家電網采購減少,二來受研發投入增加影響,如其研發投入由2017年的1.82億元增加20%至2.18億元。

威勝管理層此前表示,國家電網正在推動泛在電力物聯網的發展,這將產生對高端測量設備的需求,因此其2018年的研發支出增加正是為新標準作準備,預計國家電網很可能在2019年發布測量設備和通信的新標準。

自公司發布年報以來,公司對其新的測量設備增長動力及前景非常有信心,此外又有分拆登陸科創板的利好催化,盡管資本市場反應并不強烈,但這并不影響公司近來持續回購。

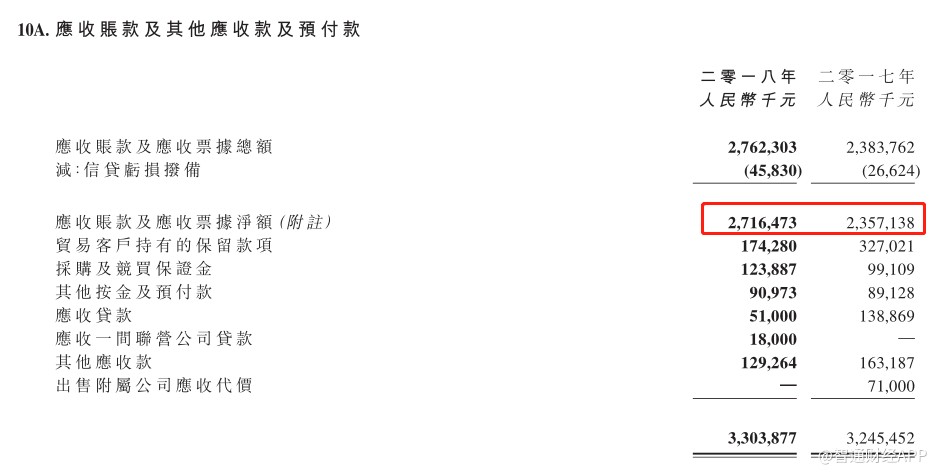

值得注意的是,公司持續高企的應收賬款,可能也是造成股價低迷的主要原因,其2018年的應收賬款及應收票據凈額為27.16億元,較2016年同比增加15%,其2018年應收賬款及其他應收款及預付款總額更是高達33.04億元,接近于全年的營收33.4億,2017年應收賬款總額更是高達32.45億,遠高出當年的營收29.28億。

值得一提的是,威勝信息一樣面臨過高的應收賬款。如威勝信息2016年,應收票據及應收賬款賬面余額甚至超過了營業收入,而2017年和2018年占比分別為71.40%和74.19%。

威勝信息業績已占到威勝控股的42%

目前,威勝信息已成為一家聚焦于智能公用事業領域的物聯網綜合應用解決方案提供商,并逐步向智慧消防、智慧路燈等領域拓展。

如從客戶方面來看,主要集中在國家電網和南方電網以及部分城市的市政系統,做過粵港澳大橋和上海世博會這樣的明星項目。

從財務數據來看,威勝信息2018年凈利潤為1.77億元,分別高于2016、2017年的8050萬元、1.49億元,營業額也從2016年6.803億元增加至10.386億元。

鑒于威勝控股持有威勝信息65%的股權,對應權益凈利潤為1.15億,占威勝控股全年業績的42.45%。

根據招股說明書草案,威勝信息在2018的前五大客戶分別為:國家電網、南方電網、威勝控股、長沙供水和 ISK Raemeco Energy Measurement,合計占2018年總營業額的64.78%。

并且披露,在滿足利潤分配條件的前提下,公司原則上每年度進行一次現金分紅,并且每年向股東現金分配股利不低于公司當年實現的可分配利潤的20%。

威勝信息本次融資金額為6.05億元,主要投向物聯網感知層監測設備、流體傳感設備擴產及技改等項目及補充營運資金項目。顯然,其搭上科創板順風車募集資金擴產的意愿迫切。

成功分拆上市后,威勝控股該如何估值?

對于科創板公司而言,要保持科研優勢和競爭優勢,它的研發投入一定要很高,因此研發投入占比也是估值的參考因素。

作為參考,目前公告申請科創板上市的這些企業里面,江蘇北人是一家做機器人的公司,目前市值大概17億左右,市盈率在40倍左右,它的科研投入占比只有3%。而另一家企業,先臨三維是做3D打印的,它的市值是20億左右,目前市盈率是70倍,這三年科研投入占比平均超過15%。

而2016-2018年,威勝信息的研發費用分別為5214.65萬元、8174.47萬元和7407.74萬元,營業占比分別為7.67%、8.21%和7.13%,屬于中間水平,因此估值不會太低。

此外,從毛利率來看,科技企業如果有核心競爭力,那么毛利率一定是不低的。2016年-2018年威勝信息的主營業務毛利率分別為27.24%、35.41%和32.47%。

鑒于威勝信息早已實現盈利,且近幾年業績增速較快,可以用PEG(市盈增長比率)和PS(市銷率)進行估值。

從行業發展來看,隨著終端連接的廣泛化、服務的平臺化及數據分析的延伸化,物聯網整體解決方案在各個應用領域持續滲透,行業增長將繼續維持在較高水平,公司預計2020年行業規模將達到7.1萬億美元,2014-2020年復合年增長率高達20.7%。

綜上,鑒于公司2018年毛利率下降,盈利增速放緩,說明公司所處智慧公用事業行業細分領域眾多,在貢獻公司主要收入的電力市場,其處于充分競爭狀態,但是保守給予25倍不為過。

根據行業增速,按20%增速計算,預計威勝信息2019年凈利潤為2.124億元,威勝控股持有其65%股權,權益凈利潤為1.38億元,按25倍PE計算,對應估值約35億元。

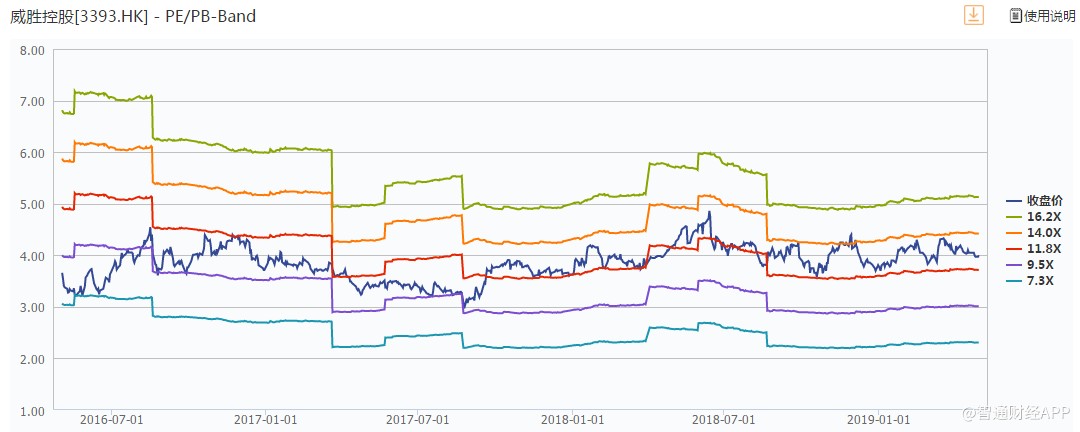

鑒于威勝控股估值中樞長期處于12倍,跟目前該股13倍TTM相差不大,因此分拆后的威勝信息,為其估值主要催化劑。

截止2019年4月31日,威勝控股總市值為40億港元,對應人民幣約34億元,相當于扣除威勝信息業績占比的42%,其它業務價值為0,因此,只要威勝信息成功登陸科創板,威勝控股的估值將獲得提升。(何鈺程)